平均寿命の伸長と新たなライフステージ

日本人の平均寿命は1970年頃、男性69.31歳、女性74.66歳でしたが、2020年は男性81.64歳、女性87.74歳と、ここ70年で急伸しました。定年は55歳から60歳に、そして現在65歳が主流となりつつあり、今後は更に延びることも考えられます。

定年退職後、新たな趣味、事業などにチャレンジする環境も整っており、インターネットで全世界がつながった今、若いころに叶えられなかった夢を実現するチャンスがあります。

昭和の時代を走りぬいてきた、戦後世代、団塊の世代、バブル世代の皆様において、積み上げてきた資産を、今後どう有効活用し、今後の自分の再チャレンジにつなげていくかは、多くの方にとって重要なテーマになっていくと思います。

今回は不動産管理の手法の1つである法人化について、他サイトとは少し違う視点で記事を書いてみようと思います。

不動産法人化の2つのパターン

不動産投資事業の法人化(プライベートカンパニー)、とは、主に2のパターンがあります。

株式会社などの法人を設立し、①その法人が賃貸アパートやマンションを所有するパターンと、②個人所有の不動産を、法人が管理するパターンです。

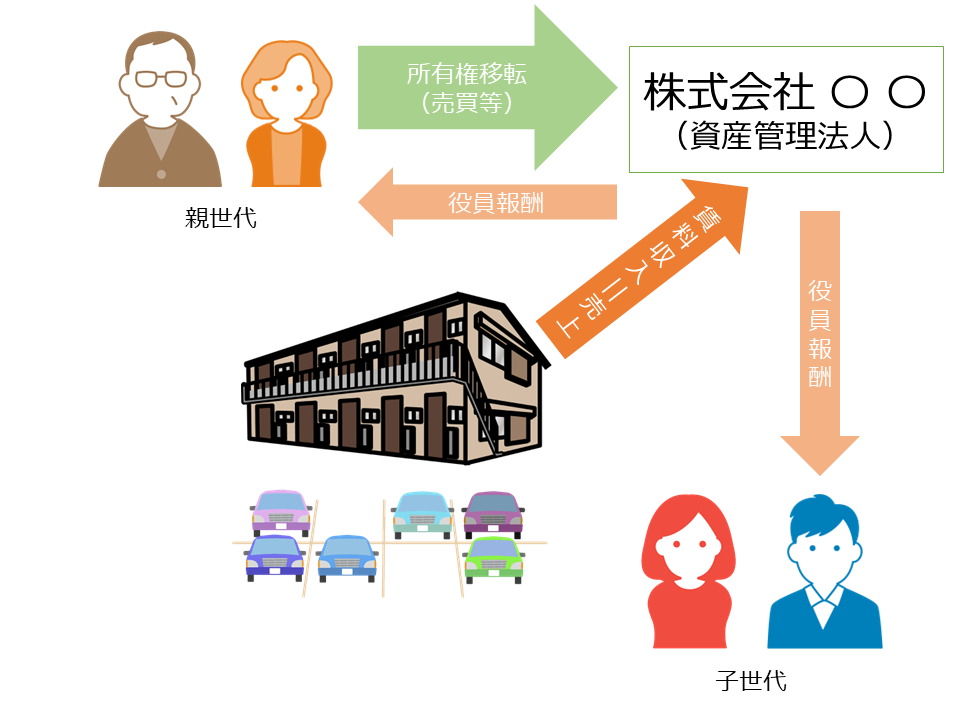

パターン①法人が不動産を所有

法人が、所有する不動産からの家賃を売り上げとして計上し、役員である親や子へ給与(役員報酬)を支払う。融資を受けやすくなり、相続財産は株式に変わる。個人から法人へ不動産名義を変える手続きが必要となり、税理士、司法書士などへ支払う費用が高くなる。

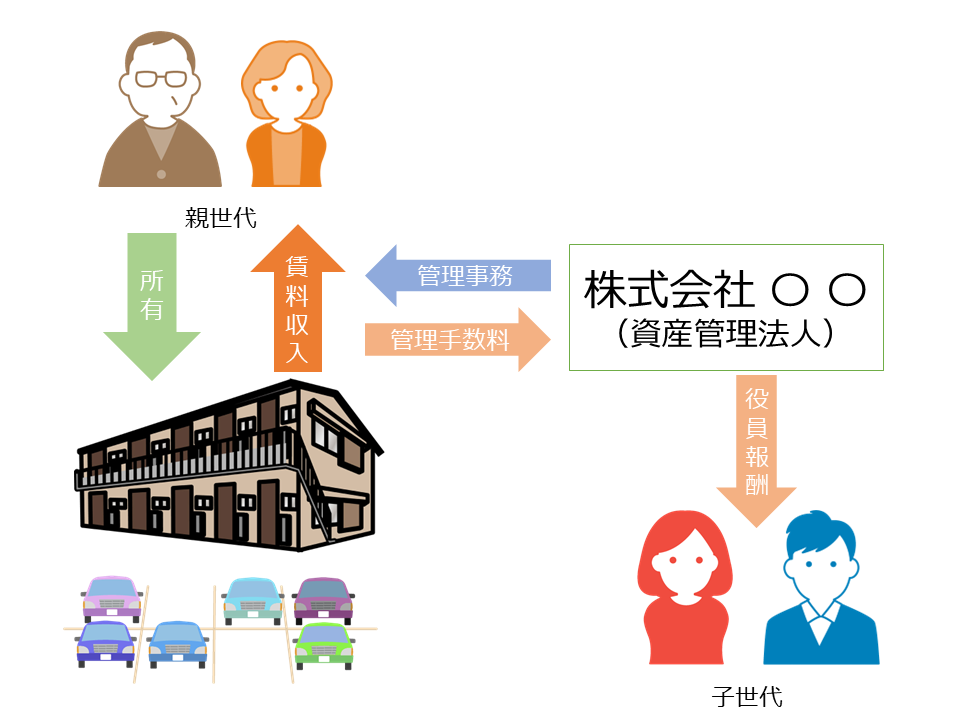

パターン②法人が不動産を管理

不動産の名義は個人のままの為、不動産の権利移転等の費用はかからなくなる。相続対象の資産は不動産のまま。

資産が大きい場合は、費用をかけてもパターン①の方法を採ることが多いですが、それほどの資産額でなければパターン②でも良いかもしれません。どちらが有利になるか、税理士に計算してもらって決定することになります。

両パターンとも、個人に課税される所得税よりも、法人税率の方が低いため、節税効果が高い、と説明されます。また、相続税対策として、もともとの不動産所有者である親と共に、子を取締役、または従業員として給与を支払うことで、資金を次世代に送ることも可能です。所得税の基礎控除を利用し、全体として節税効果を狙います。

しかし、実は保有する不動産規模がそれほど大きくない場合や、数が少ない場合は、そうとも言い切れない場合があります。

法人化スキームの別のメリット・デメリット

確かに個人所有の不動産を、資産管理会社に所有させる法人化スキームは、相続税対策として有効な側面はありますが、大きな効果のある人は一部であることは要注意です。また、法人化には登記などの費用もかかり。マンションの1室を数戸、または小規模なアパートを1棟しか所有していない方などには、一般的には不向きです。

しかし、法人化には他に、魅力的なポイントがあります。ひとつは、自身が法人の代表として、代表取締役に就任できること、もうひとつは、特にパターン①の場合、資産が株式化(証券化)することで、自分に万が一のことがあった時でも、家族が資産を管理しやすくなることです。

1点目、代表取締役に就任できる、ということは、今までサラリーマンとして働いてこられた方には、とても夢のあることです。社名を考え、名刺を作り、銀行や不動産業者とやりとりをし・・・退職後の第2の人生として、魅力のあることだと思います。

2点目、ご自身が年を重ねていくにつれ、万が一のことがある場合があります。その時に、ご家族に不動産を管理するための法的な権限をスムーズに移転させるために、不動産を株式がしておくことはとても有効な手段です。

まとめ

不動産法人化を実行するかどうか判断するために必要な、不動産評価や手続きには、税理士や司法書士、弁護士などの専門家に力を借りる必要があります。そのためには時間もお金もかかります。

また、本当に法人化スキームを利用した方が税法上有利になる方は限られており、金融機関などの営業マンの勧めに従って、安易に法人化の方法を採らない方がよいケースも多くあります。

一方で、みなさんが長生きできるようになり、第2、第3の人生として、法人の代表として活躍の場が生まれることは、とても魅力的な側面もあります。不動産賃貸市場は、時代と共に形を変えてはいくと思いますが、人間が存在する限り一定の需要がある市場です。

本記事を、法人化をすべきかどうかの判断材料とし、税理士、司法書士、不動産会社などの良いパートナーを見つけ、今後のご活躍の場を作る一助となればと思います。

ご不明点、ご相談などはお気軽にご連絡ください。